Aguinaldo 2023: siete claves para entender quién pagará Ganancias en junio y quién quedará exento

En un esfuerzo por aliviar la carga fiscal de los trabajadores argentinos, el Gobierno ha anunciado una medida que eximirá del pago del Impuesto a las Ganancias a los aguinaldos de aquellos empleados cuyos salarios mensuales no superen los $880.000. Esta decisión busca brindar un alivio significativo a un amplio grupo de trabajadores, a la vez que fomenta el crecimiento económico y la estabilidad financiera de las familias argentinas.

El tratamiento impositivo del salario anual complementario (SAC) es un tema de interés general y puede resultar confuso para muchos contribuyentes. Con el fin de aclarar las dudas y brindar una guía clara sobre este aspecto impositivo, el tributarista Sebastián Domínguez de SDC Asesores Tributarios, elaboró una serie de claves que ayudarán a comprender mejor cómo se aplica el impuesto a los aguinaldos en Argentina.

A continuación, presentamos estas claves que serán de gran utilidad para entender el tratamiento impositivo del aguinaldo y tomar decisiones financieras informadas. Es importante recordar que estas claves son de carácter informativo y no reemplazan el asesoramiento individualizado de un profesional calificado en materia tributaria.

¿Qué tratamiento puede tener el SAC en el impuesto a las ganancias?

El SAC puede tener tres tratamientos:

- Totalmente gravado

- Totalmente exento

- Parte exento y parte gravado

¿Cómo se determina el tratamiento del SAC del primer semestre?

Para determinar el tratamiento de la cuota del SAC del primer semestre, se debe establecer si el promedio de la remuneración y/o haber bruto mensual percibida desde el 1 de enero de 2023 al 30 de junio de 2023 supera o no supera la suma de $ 880.000.

Si el promedio de la remuneración y/o haber bruto mensual percibido en ese período supera los $ 880.000, entonces el SAC está íntegramente gravado por el impuesto a las ganancias.

En cambio, si el promedio mencionado no supera los $ 880.000, entonces el SAC estará “provisoriamente exento” hasta la suma de $ 440.000 ($ 880.000 / 2).

¿Por qué se indica que el tratamiento es “provisoriamente exento”?

El tratamiento es “provisoriamente exento” porque de acuerdo con la Ley del Impuesto a las Ganancias, el tratamiento definitivo se determinará considerando el promedio de la remuneración y/o haber bruto mensual percibida en todo el 2023.

Esto implica que si el promedio de la remuneración y/o haber bruto mensual percibida en todo el 2023 supera los $ 880.000, la cuota del SAC del primer semestre que está hou provisoriamente exenta pasará a estar gravada y se deberá retener el impuesto correspondiente.

En años anteriores, para que esto no suceda, se dictaron Decretos modificando este tratamiento y estableciendo distintos promedios de remuneración y/o haber bruto mensual para cada semestre.

Este año podría tomarse una medida similar, más adelante.

¿Qué conceptos deben considerarse como remuneración y/o haber bruto mensual?

Se debe considerar como remuneración y/o haber bruto mensual a todos los importes que se perciban mensualmente, en dinero o en especie, cualquiera sea su denominación, tengan o no carácter remuneratorio, a los fines de la determinación de los aportes y contribuciones al Sistema Integrado Previsional Argentino o regímenes provinciales o municipales análogos.

Los conceptos se deben considerar independientemente del tratamiento que tengan en el impuesto a las ganancias.

Es decir, se van a considerar tanto los conceptos gravados como los exentos y los no gravados por el impuesto a las ganancias.

El único concepto que no debe ser considerado para establecer remuneración y/o haber bruto mensual es el SAC.

¿En qué casos la primera cuota quedará parte exenta y parte gravada?

Si el promedio de la remuneración y/o haber bruto mensual percibida en el primer semestre no supera los $ 880.000, entonces el SAC estará provisoriamente exento del impuesto a las ganancias hasta dicha suma y gravado por el excedente.

Por ejemplo:

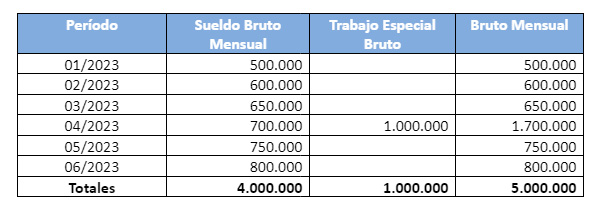

Un empleado trabaja en una empresa que paga los sueldos el último día hábil de cada mes y cobró las siguientes remuneraciones.

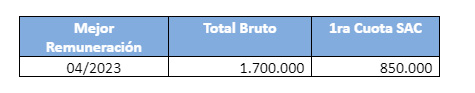

La primera cuota del SAC será $ 850.000 considerando que la mejor remuneración es la de abril 2023 por $ 1.700.000.

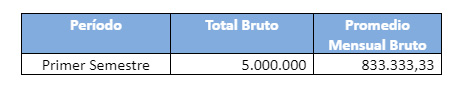

El promedio de la remuneración y/o haber bruto mensual del segundo semestre será $ 833.333,33 ($ 5.000.000 / 6).

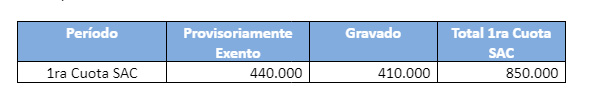

En consecuencia, dado que su remuneración y/o haber bruto mensual del primer semestre es $ 833.333,33 y no supera los $ 880.000, está provisoriamente exenta la suma de $ 440.000 ($ 880.000 / 2) y gravado el excedente de $ 410.000 ($ 850.000 – $ 440.000)

¿Esta modificación puede generar que se le deban devolver retenciones del impuesto a las ganancias al empleado?

Si. El empleador puede haber realizado retenciones del impuesto a las ganancias porque en determinados casos debe adicionar una doceava parte a las remuneraciones mensuales que paga, e ir reteniendo el impuesto a las ganancias del aguinaldo en forma adelantada.

Si esto sucedió, lo retenido en exceso deben devolverse al empleado.

El Decreto 316/2023 ha establecido que la devolución se debe realizar en dos cuotas mensuales, iguales y consecutivas junto con el pago de las remuneraciones devengadas por los meses de junio y julio de 2023.

Esto no es para nada razonable y perjudica a los empleados que son los que deben afrontar la pérdida de aproximadamente el 8% por la inflación mensual.

La devolución debería realizarse íntegramente al pagarse la primera cuota del aguinaldo.

¿Es razonable el tratamiento del aguinaldo en el impuesto a las ganancias?

Determinar el tratamiento del aguinaldo en el impuesto a las ganancias es sumamente complejo como así también sucede con el tratamiento de las remuneraciones mensuales.

Genera confusión tanto para empleadores como para empleados.

Los legisladores no han tomado en cuenta la dimensión de los problemas de implementación que genera tanto para los empleadores, para la propia Administración Federal de Ingresos Públicos como para los profesionales y empresas que se dedican a la liquidación de sueldos.

Es imprescindible que el próximo Gobierno encare una modificación de la ley y vuelva al mecanismo tradicional donde se aplican deducciones por montos fijos en lugar de deducciones incrementadas diferentes para la situación de cada empleado, no se efectúan tratamientos en base a promedios de remuneraciones mensuales que son provisorias durante el año y solo quedan definidas una vez finalizado el mismo, entre otras.